Polacy nie oszczędzają i nie inwestują pieniędzy!

Wielu Polaków ma trudności z oszczędzaniem i inwestowaniem swoich pieniędzy, co może mieć długoterminowe konsekwencje dla ich finansowej stabilności. Zamiast gromadzić środki na przyszłość, wielu ludzi żyje z dnia na dzień, wydając wszystko co zarobią. Brak odpowiedniej wiedzy i umiejętności zarządzania finansami często prowadzi do tego, że Polacy nie potrafią efektywnie pomnażać swojego majątku. Dlatego warto zadbać o edukację finansową i rozważyć różne sposoby inwestowania, aby zapewnić sobie bezpieczeństwo materialne w przyszłości.

Analiza obecnej sytuacji – jakie są statystyki dotyczące oszczędzania i inwestowania w Polsce?

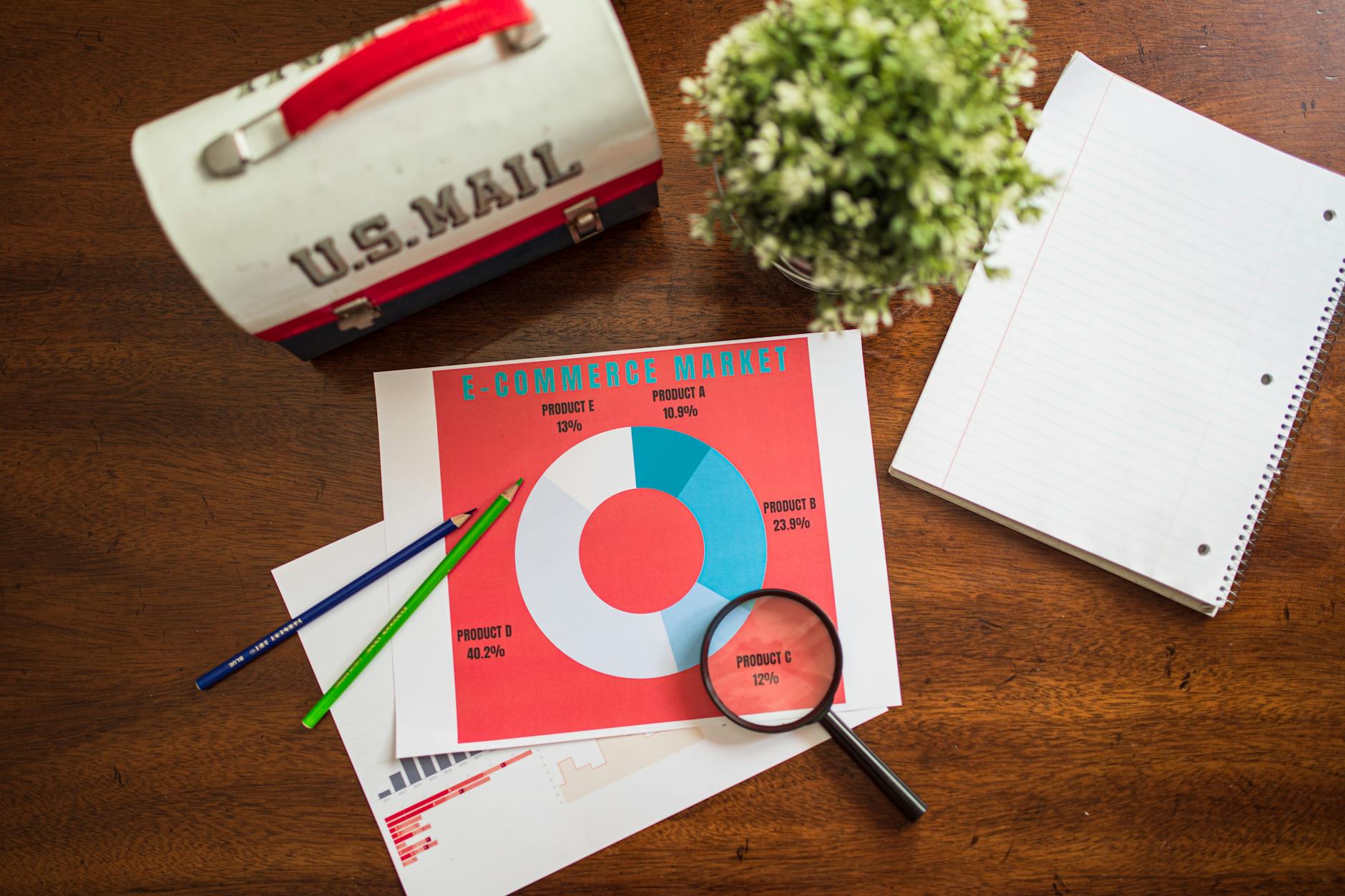

Obecnie, Polacy nie oszczędzają ani nie inwestują swoich pieniędzy w wystarczającym stopniu. Według danych statystycznych, tylko około 40% Polaków regularnie odkłada część swoich zarobków na oszczędności. Co więcej, większość z nich trzyma te środki na kontach bankowych bez generowania dodatkowego dochodu.

Jednocześnie, liczba osób inwestujących jest jeszcze mniejsza. Tylko niewielka grupa społeczeństwa decyduje się na aktywne angażowanie swojego kapitału w różnego rodzaju instrumenty finansowe. Większość ludzi obawia się ryzyka związanego z inwestowaniem lub po prostu nie posiada odpowiedniej wiedzy na ten temat.

Takie podejście do zarządzania finansami ma negatywny wpływ na przyszłość jednostek oraz rozwój gospodarki jako całości. Brak oszczędności i inwestycji prowadzi do braku kapitału dostępnego dla przedsiębiorców oraz ogranicza możliwości rozwoju osobistego i zawodowego dla jednostek.

Aby zmienić tę sytuację, konieczne jest podniesienie świadomości finansowej społeczeństwa oraz zachęcanie do oszczędzania i inwestowania. Warto zrozumieć, dlaczego te działania są ważne dla naszej przyszłości.

Świadomość finansowa – dlaczego warto zrozumieć znaczenie oszczędzania i inwestowania dla przyszłości?

Zrozumienie znaczenia oszczędzania i inwestowania jest kluczowe dla budowy stabilnej sytuacji finansowej w długim okresie czasu. Oszczędności pozwalają na gromadzenie kapitału, który może być wykorzystany w razie nagłych wydatków lub jako źródło dodatkowego dochodu.

Inwestowanie natomiast pozwala na wzrost kapitału poprzez umieszczenie go w różnego rodzaju instrumentach finansowych, takich jak akcje czy obligacje. Dzięki temu możliwe jest generowanie pasywnego dochodu oraz powiększenie posiadanych środków.

Ponadto, świadomość finansowa pozwala nam podejmować lepsze decyzje dotyczące zarządzania naszymi pieniędzmi. Znając podstawowe zasady ekonomii i rynku finansowego, możemy unikać pułapek kredytowych czy nieopłacalnych transakcji.

Dobrze rozwinięta świadomość finansowa wpływa również na nasze poczucie bezpieczeństwa i spokoju. Wiedza na temat oszczędzania i inwestowania daje nam większą kontrolę nad naszymi finansami, co przekłada się na lepsze samopoczucie psychiczne.

Warto więc inwestować w rozwijanie swojej świadomości finansowej poprzez czytanie książek, uczestnictwo w szkoleniach czy korzystanie z dostępnych źródeł informacji o ekonomii i rynku finansowym.

Cele finansowe – jak określić cele i plany finansowe na krótką i długą metę?

Aby efektywnie zarządzać swoimi pieniędzmi, ważne jest określenie celów oraz stworzenie planów finansowych zarówno na krótką, jak i długą metę. Cele te mogą być różnorodne – od zaoszczędzenia odpowiedniej sumy pieniędzy na nagłe wydatki do zdobycia stabilnej emerytury.

Pierwszym krokiem jest zdefiniowanie konkretnych celów oraz ich terminu realizacji. Następnie należy ustalić kwoty potrzebne do osiągnięcia tych celów oraz opracować strategię oszczędnościową lub inwestycyjną.

Na przykład, jeśli celem jest zaoszczędzenie pewnej sumy pieniędzy jako poduszki bezpieczeństwa, można rozważyć regularne odkładanie określonej kwoty z każdego wynagrodzenia. Natomiast w przypadku celów długoterminowych, takich jak emerytura, warto rozważyć inwestowanie części swojego kapitału w instrumenty finansowe generujące większe zyski.

Ważne jest również monitorowanie postępów i dostosowywanie planów finansowych w miarę potrzeb. Regularna analiza sytuacji pozwala na wprowadzanie niezbędnych zmian oraz utrzymanie odpowiedniej ścieżki do osiągnięcia wyznaczonych celów.

Pamiętajmy jednak, że cele finansowe powinny być realistyczne i dostosowane do naszych możliwości. Nie należy się zrażać drobnymi porażkami czy trudnościami – ważne jest konsekwentne działanie i dążenie do sukcesu.

Edukacja finansowa – jakie są podstawowe zasady inwestowania i oszczędzania, których warto się nauczyć?

Edukacja finansowa odgrywa kluczową rolę w budowaniu solidnych fundamentów dla efektywnego zarządzania pieniędzmi. Warto poznać podstawowe zasady inwestowania i oszczędzania, aby podejmować świadome decyzje dotyczące swoich finansów.

Jedną z najważniejszych koncepcji jest diversyfikacja portfela inwestycyjnego. Oznacza to rozłożenie swoich inwestycji na różne instrumenty finansowe, takie jak akcje, obligacje czy nieruchomości. Dzięki temu minimalizujemy ryzyko związane z konkretnym rynkiem lub branżą.

Innym ważnym aspektem jest planowanie budżetu domowego. Prowadzenie szczegółowej ewidencji przychodów i wydatków pozwala na lepszą kontrolę nad naszymi finansami oraz identyfikację obszarów, w których można zaoszczędzić.

Warto również zdobyć wiedzę na temat podstawowych produktów oszczędnościowych i inwestycyjnych dostępnych na rynku. Zrozumienie różnic między lokatami bankowymi a funduszami inwestycyjnymi czy ubezpieczeniami daje nam większe możliwości wyboru odpowiednich narzędzi dla naszych potrzeb.

Edukacja finansowa powinna być procesem ciągłym – warto korzystać z dostępnych źródeł informacji, uczestniczyć w szkoleniach czy konsultować się ze specjalistami. Im więcej wiemy o zarządzaniu pieniędzmi, tym skuteczniej możemy osiągać nasze cele finansowe.

Budżetowanie – dlaczego prowadzenie budżetu jest kluczowe dla efektywnego oszczędzania?

Prowadzenie budżetu jest kluczowe dla efektywnego oszczędzania, ponieważ pozwala na kontrolę nad naszymi finansami oraz identyfikację obszarów, w których możemy zaoszczędzić.

Przygotowanie budżetu domowego polega na zapisaniu wszystkich naszych przychodów i wydatków. Dzięki temu mamy pełen obraz tego, ile pieniędzy naprawdę zarabiamy i jak je wydajemy.

Budżetowanie umożliwia nam również planowanie przyszłych wydatków. Możemy określić kwoty, które chcemy przeznaczyć na różne cele – od codziennych potrzeb po większe inwestycje czy oszczędności długoterminowe.

Kiedy prowadzimy budżet, możemy również łatwo zidentyfikować obszary, w których można zaoszczędzić. Może to być ograniczenie niepotrzebnych wydatków lub poszukiwanie tańszych alternatyw dla pewnych produktów czy usług.

Warto pamiętać o elastyczności budżetu – sytuacja finansowa może się zmieniać, dlatego ważne jest regularne aktualizowanie swojego planu finansowego. W ten sposób utrzymujemy kontrolę nad naszymi pieniędzmi i zapewniamy sobie stabilność finansową.

Różnorodność instrumentów finansowych – jakie są dostępne opcje inwestycyjne i oszczędnościowe?

Na rynku istnieje wiele różnych instrumentów finansowych, które pozwalają na zarządzanie naszymi pieniędzmi w sposób efektywny. Opcje te można podzielić na dwie główne kategorie – inwestycyjne i oszczędnościowe.

Wśród instrumentów inwestycyjnych znajdują się akcje, obligacje, fundusze inwestycyjne czy nieruchomości. Każdy z tych produktów ma swoje unikalne cechy i ryzyko związane z potencjalnym zwrotem zainwestowanego kapitału.

Oszczędności natomiast mogą być ulokowane na lokatach bankowych, kontach oszczędnościowych lub ubezpieczeniach o charakterze oszczędnościowym. Te produkty oferują niższe stopy zwrotu niż instrumenty inwestycyjne, ale są bardziej bezpieczne.

- Akcje: udziały w spółkach giełdowych; potencjalnie wysokie zyski, ale również większe ryzyko strat

- Obligacje: papiery wartościowe emitowane przez państwo lub firmy; stałe oprocentowanie i termin wykupu

- Fundusze inwestycyjne: skupiające środki wielu osób do wspólnego zarządzania; różnorodność instrumentów inwestycyjnych

- Nieruchomości: zakup mieszkania lub domu jako forma inwestycji długoterminowej; generowanie dochodu z wynajmu lub wzrost wartości nieruchomości

- Lokaty bankowe: umieszczenie środków na koncie bankowym na określony czas; stałe oprocentowanie i termin wykupu

- Konta oszczędnościowe: konta oferowane przez banki, które pozwalają na gromadzenie oszczędności przy minimalnym ryzyku

- Ubezpieczenia o charakterze oszczędnościowym: produkty ubezpieczeniowe, które jednocześnie generują zwrot zainwestowanego kapitału w przyszłości

Wybór odpowiednich instrumentów finansowych zależy od naszych celów, preferencji oraz poziomu tolerancji dla ryzyka. Warto skonsultować się ze specjalistą przed podjęciem decyzji inwestycyjnej.

Korzyści z inwestowania i oszczędzania – dlaczego warto zainwestować i oszczędzać, nawet od niewielkich kwot?

Inwestowanie i regularne odkładanie pieniędzy mają wiele korzyści zarówno krótko-, jak i długoterminowych. Nawet od niewielkich kwot można czerpać znaczące korzyści finansowe.

Jedną z najważniejszych korzyści jest możliwość generowania dodatkowego dochodu. Dzięki inwestycjom, nasze pieniądze mogą pracować dla nas i przynosić pasywne przychody w postaci dywidendy czy odsetek.

Ponadto, oszczędzanie i inwestowanie dają nam większą kontrolę nad naszymi finansami oraz poczucie bezpieczeństwa na przyszłość. Posiadanie odpowiedniej poduszki finansowej lub planu emerytalnego sprawia, że mamy większą pewność siebie i spokój psychiczny.

Inwestowanie może również prowadzić do wzrostu kapitału. Odpowiednio dobrana strategia inwestycyjna może pozwolić nam na pomnożenie posiadanych środków w długim okresie czasu.

Nawet niewielkie kwoty regularnie odkładane na oszczędności czy inwestowane mogą się znacząco powiększyć dzięki efektowi skali. Dlatego warto rozpocząć działania już teraz, nie czekając na większe sumy pieniędzy.